El debate sobre si las entidades financieras encarecen en exceso las hipotecas reaparece cada vez que suben los tipos de interés. La cuestión es si existe abuso o si las condiciones responden a la lógica del mercado y a la regulación vigente.

El encarecimiento de las cuotas hipotecarias desde 2022, tras el giro de la política monetaria del Banco Central Europeo (BCE), ha intensificado las críticas hacia la banca. Sin embargo, para analizar si existe abuso es necesario distinguir entre precio del dinero, márgenes comerciales y marco regulatorio.

El principal factor que ha elevado el coste de las hipotecas variables en España ha sido la subida de los tipos oficiales del BCE. Entre julio de 2022 y septiembre de 2023, la institución elevó el tipo de referencia desde el 0% hasta el 4,5%, según datos oficiales del propio organismo.

Este movimiento se trasladó al euríbor y, por tanto, a las cuotas hipotecarias revisables. No se trata de una decisión unilateral de los bancos comerciales, sino de la transmisión de la política monetaria diseñada para contener la inflación en la zona euro.

¿Qué margen aplican los bancos?

En las hipotecas variables, el banco aplica un diferencial sobre el euríbor. En las hipotecas fijas, establece un tipo de interés cerrado que incorpora:

- Coste de financiación

- Riesgo de impago

- Gastos operativos

- Margen comercial

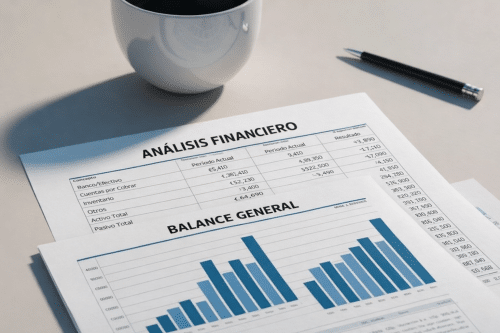

El Banco de España publica estadísticas periódicas sobre los tipos de interés aplicados a nuevas operaciones. Estos datos muestran que los tipos ofertados evolucionan en línea con los movimientos del mercado interbancario y de la política monetaria.

Si existiera una práctica generalizada de sobreprecio injustificado, debería observarse una desviación significativa y sostenida respecto al coste mayorista del dinero. Los supervisores financieros no han emitido informes que acrediten una situación estructural de abuso en la fijación de tipos hipotecarios.

La regulación limita determinadas prácticas

Tras la crisis financiera de 2008, España reforzó la protección al consumidor hipotecario con la Ley 5/2019 reguladora de los contratos de crédito inmobiliario.

Esta norma obliga a:

- Mayor transparencia en la información precontractual

- Evaluación de solvencia del cliente

- Limitación de comisiones por amortización anticipada

- Reparto más equilibrado de los gastos de formalización

Además, el Tribunal de Justicia de la Unión Europea (TJUE) ha dictado varias sentencias sobre cláusulas abusivas, especialmente en relación con cláusulas suelo o gastos hipotecarios.

Rentabilidad bancaria y percepción social

El aumento de beneficios de algunas entidades en 2022 y 2023, impulsado por el alza de tipos, ha alimentado la percepción de abuso. Sin embargo, la rentabilidad bancaria depende de múltiples factores, entre ellos el margen de intereses, provisiones por riesgo y volumen de crédito concedido.

El debate público suele centrarse en los resultados agregados del sector, pero eso no implica necesariamente prácticas irregulares en cada operación individual.

¿Abuso o reglas de mercado?

En términos técnicos, el precio de una hipoteca responde a:

- Política monetaria europea

- Condiciones de liquidez del mercado

- Perfil de riesgo del cliente

- Competencia entre entidades

En un mercado competitivo, el cliente puede comparar ofertas entre bancos. De hecho, el propio Banco de España recomienda solicitar varias propuestas antes de firmar.

Lo que sí puede ocurrir es que en entornos de tipos altos el crédito sea más caro y exigente. Eso forma parte del ciclo económico, no necesariamente de un abuso.

Claves para el consumidor

Más que preguntarse si existe abuso generalizado, el comprador debería analizar:

- TAE frente a TIN

- Vinculaciones obligatorias

- Comisiones reales

- Coste total del préstamo

La negociación y la comparación siguen siendo herramientas esenciales.

Las hipotecas se encarecen cuando sube el precio del dinero y cuando aumenta la percepción de riesgo. La evidencia disponible en los organismos supervisores no acredita un abuso estructural en la fijación de tipos, aunque sí exige vigilancia constante en materia de transparencia y competencia.

Desde Aya Hipotecas recomendamos que antes de firmar una hipoteca conviene analizar el contexto de mercado, comparar ofertas y entender cada cláusula del contrato. Precisamente esa es la función de un bróker hipotecario: estudiar tu perfil financiero, negociar con distintas entidades y filtrar las condiciones para encontrar la opción más adecuada.

Delegar este proceso en un intermediario especializado permite al comprador ahorrar tiempo, acceder a más ofertas y tomar decisiones con mayor seguridad. La información sigue siendo la mejor herramienta financiera.